2023年10月から始まったインボイス制度とは? ―事業者別に対応をわかりやすく解説

2023年10月1日から適応となったインボイス制度ですが、構造が複雑でややこしいと悩んでいる方も多いのではないでしょうか。しかし、消費税納税の仕組みさえ理解できれば、そこまでややこしい制度ではありません。

この記事では、図説を用いてインボイス制度の仕組みを解説します。

インボイス制度とは?

インボイス制度とは、「仕入れ税額控除」を受けるための新しい制度です。簡単に言うと、個人事業主やフリーランスでこれまで消費税納税が免除されていた人が消費税を支払わないといけなくなった制度です。インボイス制度を理解するためには、以下の3点だけを知っていれば大丈夫です。

- 「消費税の控除」の申請に「適格請求書(インボイス)」が必要になる

- 10月以降、取引先から「適格請求書」を要求されるようになる

- 「適格請求書」を発行できるのは「インボイス登録事業者」のみ

個人事業主が行う取引について例を見ると簡単に理解できます。

消費税について

消費税とは、商品やサービスの提供などの取引に対して課される税金です。

消費税は、消費者が負担して事業者が国に納税する仕組みです。

つまり、コンビニで商品を購入した際に支払った消費税は、コンビニが後でまとめて国に納税しています。私たちが直接国に消費税を納税しているわけではありません。

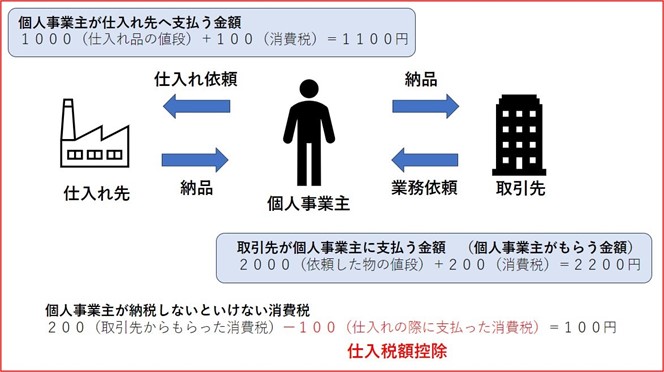

個人事業主は納品する商品を生産するために材料を仕入れ先から購入します。

この際に仕入れ先に購入した材料における消費税を支払います。

材料の値段が1000円だとすると、消費税率は10%なので、個人事業主が仕入れ先に支払う総金額は1100(=1000+100)円です。

仕入れした材料を使って個人事業主は取引先に納品をします。

取引先が個人事業主から購入した商品の値段が2000円だとすると、取引先は個人事業主に2200円(=2000+200)支払います。

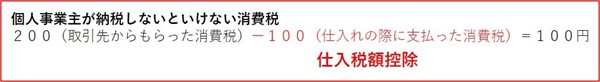

仕入れ税額控除とは

よって、個人事業主は仕入れ先に1100円支払い、取引先から2200円支払われた状態です。このとき、個人事業主が国に納税する消費税は、支払われた消費税の200円のはずです。ですが仕入れの際に支払った消費税100円を差し引くことができます。

これを「仕入れ税額控除」と言います。

200(取引先から支払われた消費税)-100(仕入れの際に支払った消費税)=100円

今までは、請求書、レシート、領収証などを提出すれば仕入れ税額控除を受けることができました。2023年10月1日からは、仕入れ税額控除を行うために適格請求書(インボイス)が必要になります。

インボイス登録

仕入れ税額控除を受けるための適格請求書(インボイス)を交付するには、「適格請求書発行事業者」としての登録手続き(インボイス登録)が必要です。

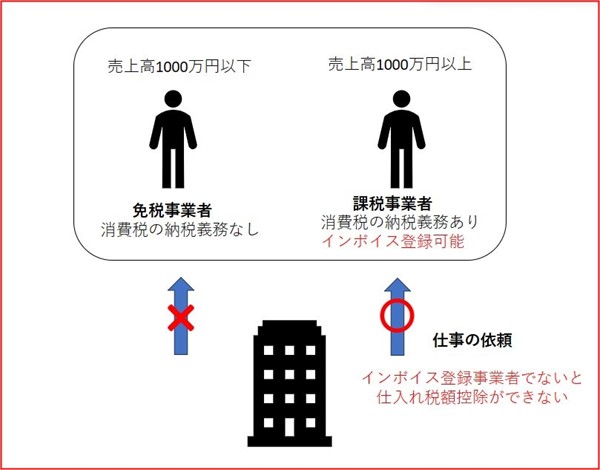

事業者には消費税の納税義務がある課税事業者(売上高1000万円以上)と、支払い義務のない免税事業者(売上高1000万円以下)の2種類存在します。消費税の計算などの財務を毎度行うのは小規模の事業主にとっては負担であると国が判断したからです。

しかし、インボイス登録ができるのは課税事業者のみです。免税事業者はインボイス登録ができません。

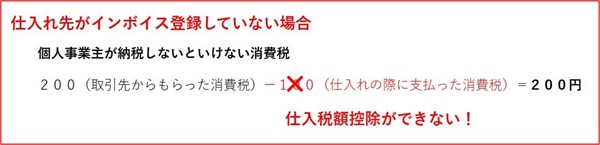

取引をするにあたって、取引先がインボイスに登録していないと、依頼側は仕入れ税額控除が受けられず、納税額が増えてしまいます。

従って、インボイス登録していない事業者とは取引をしなくなる可能性があります。

しかし、インボイス登録するためには、免税事業者は課税事業者になり消費税を納税しなくてはなりません。

免税事業者は、いずれにしても苦渋の判断を強いられることになります。

まとめ

- 消費税は消費者が負担して事業者が国に納税する

- 取引先(消費者)から受け取った消費税 - 仕入れ先に支払った消費税 = 納税額

- 仕入れ額控除ができるのは仕入れ先がインボイス登録事業者の場合のみ

- インボイス登録事業者になるには、課税事業者になり消費税を納税する必要がある

- 免税事業者はインボイス登録しないと取引先が減少する可能性がある

インボイス制度の目的

インボイス制度の主な目的は、益税の解消です。益税とは、免税事業者や簡易課税制度の事業者が、消費税を納税せずに手元に残ったお金のことです。つまり、インボイス制度の導入は消費税の公平性と正確性を高めることが目的です。

例えば、仕入れを必要としない、サービスや技術を提供する会社の販売売上が900万円だった場合、その会社は売上高が1000万円以下の免税事業者なので税金を払う必要がありません。仕入れ額も存在しないので900万円の利益はそのまま会社の懐に入るということです。このような仕組みをうまく利用して、意図的に節税対策を行う事業者が一定数存在しています。

このように売り上げが利益としてそのまま懐に入ってしまうのは、卸売り業者などからすると不公平です。不公平な免税事業者を課税事業者にするという目的でインボイス制度が導入されました。

インボイス制度の問題点

所得が少ない免税事業者にとっては、課税事業者になり消費税を納めていくことは経済的に非常に厳しいことです。このように、益税を解消できるというメリットの裏で、低所得な事業主が経済的に苦しみ、廃業を余儀なくされるリスクがあります。これが、インボイス制度導入の最大の問題点です。

各事業者の選択肢

国はインボイス制度の導入に伴って、一時的な特例を認めています。

| 適用期間(6年間) | 控除割合 |

|---|---|

| 令和5年10月1日~令和8年9月30日 | 80% |

| 令和8年10月1日~令和11年9月30日 | 50% |

2023年10月1日から、免税事業者は仕入れ税額控除を受けることができません。ですが、経過措置として、最初の3年間は80%の仕入れ額控除が受けられます。

つまり、取引先に対して20%の値引きをすれば、取引先にとってはこれまでと同様の取引です。

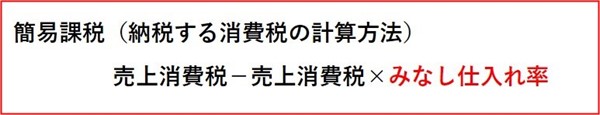

また、免税事業者が課税事業者となり、消費税を納める際に採用される税額計算方法(仕入れ税額控)に「簡易課税」があります。実際に支払った消費税にみなし仕入れ率をかけることで税額控除額となります。

このとき、みなし仕入れ率は業種毎に決められています。

みなし仕入れ率から、実際に納税するのは売上消費税の割合が分かります。

最初の3年間は免税事業者のままでも80%の仕入れ額控除が受けられます。

20%の値引き率と、納税額の割合を比べてみてください。

卸売業以外は、免税事業者のままで20%の値引きをした方が、課税事業者になるよりも得だということが分かります。

取引先によっては3年間の値引きに応じず、インボイス登録事業者に取引先を変更する場合も考えられます。話し合いや周りの同業者の状況を見て自分が課税事業者になるのかを考えましょう。

まとめ

この記事では、インボイス制度について解説をしました。以下に記事のまとめを記載します。

- インボイス制度とは、2023年10月から始まる消費税の仕入れ額控除を正しく受けるための制度

- 仕入れ額控除とは、個人事業主が納品した際に支払われる消費税から仕入れの際に支払った消費税を引いた値を納税する仕組み

- これまでは仕入れ先が免税事業者でも取引先は仕入れ税額控除が受けられたが、これからは仕入れ額控除に適格請求書(インボイス)が必要

- 適格請求書(インボイス)は課税事業者にしか発行できない

政府は経過措置として免税事業者との取引にも3年間は80%の控除を認めています。

また、事業種毎に課税事業者になった際の「みなし仕入れ率」が設定されています。

したがって免税事業者のおおまかな選択肢は、以下の2通りです。

- 課税事業者になってインボイス制度に参入し、消費税を納税をする

- 3年間は免税事業者のままで商品・サービスを値下げし、取引先と交渉をする

どちらにしても免税事業者にとっては厳しい選択となってしまいます。

収入状況や他業者の動向を観察し、最良の選択をしましょう。